Les décisions de la FED et leurs impacts sur notre économie

Le 16 mars 2022, la Banque centrale américaine (la Réserve Fédérale ou la FED) a annoncé une hausse de taux de 0,25% pour atteindre 0,50 % afin de lutter contre l’inflation. Qu’est-ce que cela change ?

C’est la première hausse de taux directeur de la FED depuis décembre 2018 et 6 nouvelles hausses sont déjà prévues en 2022. En parallèle, la FED a revu ses prévisions de croissance à la baisse et d’inflation à la hausse.

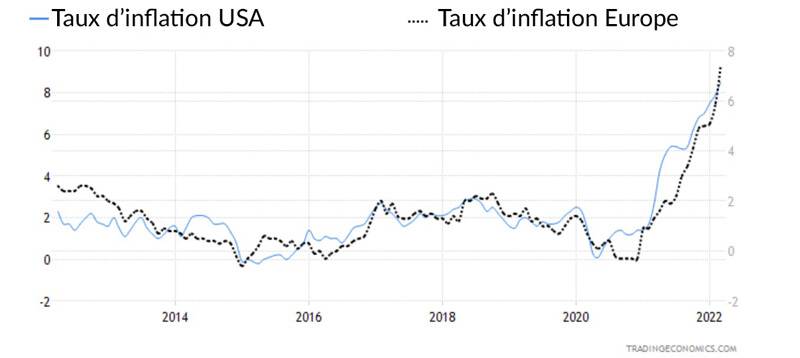

Effectivement, l’inflation s’envole aux USA comme dans de nombreux pays, elle était officiellement à 7,9% en février 2022 et de 3,6% en France.

Pour comprendre ce qui nous attend, nous pouvons regarder ce qu’il s’est passé dans notre histoire. En 1980, l’inflation a culminé à 15 %, pour stopper cette envolée des prix, Paul Volcker, le directeur de la FED de l’époque, a augmenté les taux directeur à 20 % !

Mais qu’est ce que la FED ?

La FED est le raccourci de Reserve Federal System. Elle a été créé en 1913, suite à plusieurs crises bancaires aux USA. Elle a pour mission première de définir la politique monétaire des Etats-Unis, première puissance mondiale dont le dollar est la référence mondiale dans les échanges commerciaux.

En effet, pour stopper l’inflation, il faut que les taux directeur soient plus élevés que l’inflation. Nous constatons tout de suite qu’un taux à 0,50 % ne pourra pas arrêter une inflation à 8 %.

Mais augmenter les taux n’est pas sans conséquence, les états empruntent directement aux banques centrales, comme la FED ou la BCE (Banque Centrale Européenne). Ces dettes ont explosé durant cette dernière décennie. Augmenter les taux directeurs alourdiraient fortement le remboursement des dettes avec un impact direct sur l’économie des pays et, encore une fois, sur le pouvoir d’achat des habitants.

Le problème est aussi que les marchés financiers sont désormais accros aux politiques monétaires accommodantes. Avec des taux proches de 0%, la création de monnaie est facile, on parle d’argent gratuit.

Tous ces éléments indiquent que l’inflation va probablement s’aggraver et perdurer, les banques centrales sont coincées entre le marteau et l’enclume et l’Histoire nous apprend que la création monétaire entraîne toujours de l’inflation.

« L’inflation est toujours, et partout, un phénomène monétaire en ce sens qu’elle est et qu’elle ne peut être générée que par une augmentation de la quantité de monnaie plus rapide que celle de la production » – Milton Friedman

Pour certains analystes, il existe généralement une corrélation négative entre l’or et les taux d’intérêt.

En effet, lorsque les taux augmentent, c’est généralement le signe d’une économie forte, ce qui donne aux investisseurs la confiance nécessaire pour acheter des actions et des obligations. Mais aujourd’hui, la situation est différente, nous ne pouvons pas parler d’économie forte. L’or et les taux d’intérêt ont aussi très souvent augmenté ensemble.

Pour d’autres, des taux d’intérêt plus élevés sont théoriquement censés rendre les actions moins attrayantes, car des taux plus élevés signifient une augmentation des coûts d’emprunt pour les entreprises et les consommateurs, ce qui réduit les dépenses globales.

En tout cas, les marchés comme l’or ont réagi plutôt positivement.

Les deux ont baissé tout de suite après l’annonce avant de rebondir rapidement.

Nous ne sommes probablement qu’au début d’une phase inflationniste très importante, voire de stagflation (une inflation forte avec une croissance faible). D’autant plus que l’inflation est induite par les prix d’énergie qui risquent de rester durablement élevés.

Les banques centrales doivent agir sans mettre en péril le système monétaire et financier tout entier, mais pour le moment, les marchés semblent l’ignorer (jusqu’à quand ?).

Si l’inflation continue d’augmenter, mieux vaut diversifier ses avoirs et posséder aussi de l’or pour se hedger* contre une perte de valeur de la monnaie.

* Définition de se hedger = C’est un terme anglo-saxon utilisé en fiance, il désigne le fait de chercher à se couvrir contre un risque. Cela consiste à prendre des mesures d’investissement sûr (comme l’or valeur refuge) afin de se protéger d’un autre investissement plus risqué.

Comme pouvez-vous vous protéger de l’inflation ?

Nous ne sommes pas obligés de subir totalement les décisions des banques centrales. Mais comment faire ? En France, les particuliers n’ont jamais mis autant d’argent sur leur Livret A pour un mois de février (2022).

Mais avez-vous la sensation d’avoir fait le bon choix ? C’est la même chose pour les autres livrets classiques. Leurs taux sont tous inférieurs à l’augmentation du coût de la vie. C’est comme si vous perdiez une partie de votre épargne. Alors, de nombreux Français sont allés voir ailleurs. Contrairement aux livrets classiques, le cours de l’or est supérieur à l’inflation, soit 10% en un mois. De quoi donner des idées à nos clients. L’inflation impacte directement la valeur de votre monnaie, la valeur de votre pièce d’un euro baisse. LCDOR vous conseille de convertir vos euros en or. Comme vu précédemment, l’Or est une valeur refuge, mais également une réserve de valeur qui pourra vous aider à faire face à l’inflation.

Nos experts en or d’investissement sont à votre écoute pour échanger avec vous, nous pouvons vous conseiller sur la protection de votre patrimoine.